投資信託ってよく聞くけど詳しい内容はわからないなぁ。

今回は投資信託とは何か。始め方を投資初心者の方にもわかりやすくお伝えいたします。

【投資信託】という言葉を聞いたことある方は多いと思いますが、詳しい内容がわからなくてまだ投資をスタートできていない方も多いのではないでしょうか。

私も始める前は高い手数料を取られる投資商品の一つだと思っていました。

中身を理解できれば非常に優れた投資商品になりますので、ぜひこの記事を読んでいただき投資信託を始めるきっかけになれば嬉しいです♬

【投資信託の始め方】初心者の方にオススメやり方を完全解説!

今回は投資信託って何?という方向けにわかりやすく解説いたします。

まだ投資を始めたことのない方や投資をスタートした初心者の方でもなるほどと理解いただける内容をお伝えします🤗

投資信託とは

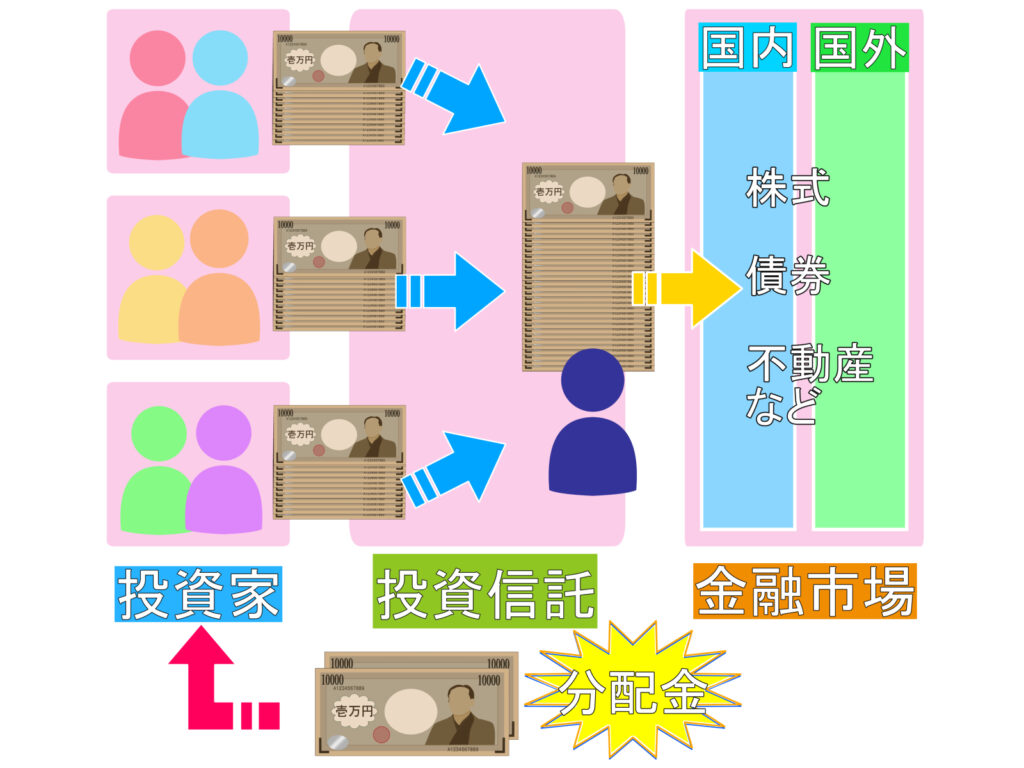

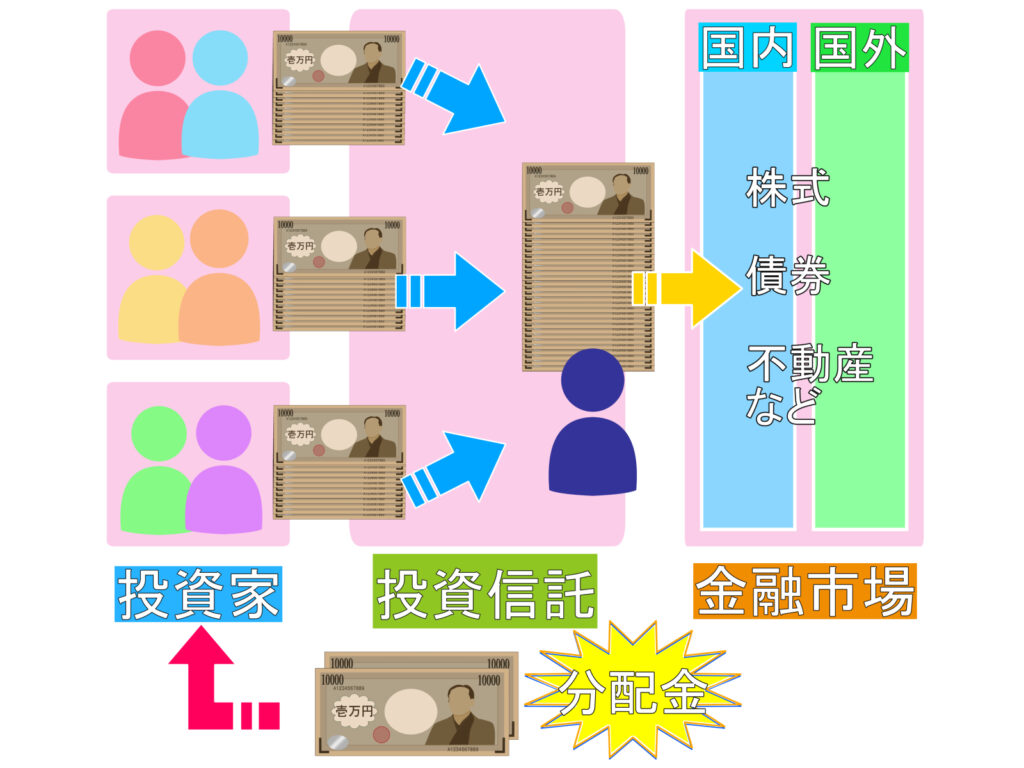

【投資信託】とは、「投資家から集めたお金をひとつの大きな資金としてまとめ、運用の専門家が株式や債券等に投資・運用する商品」のことです。

運用成果が投資家それぞれの投資額に応じて分配される仕組みの金融商品です。

「集めた資金をどのような対象に投資するか」は、投資信託ごとの運用方針に基づき運用会社(ファンド)が行います。

投資信託の運用成績は市場環境などによって変動します。投資信託の購入後に、投資信託の運用がうまくいって利益が得られることもあれば、運用がうまくいかず投資した額を下回って、損をすることもあります。このように、投資信託の運用によって生じた損益は、それぞれの投資額に応じてすべて投資家に帰属します。

投資信託の仕組みについて

投資信託は「投資信託運用会社」で作られ、主に証券会社、銀行、郵便局などの販売会社を通じて販売され、多くの投資家からお金を集めます。

投資家から集めたお金はひとつにまとめられ、資産管理を専門とする、「信託銀行」に保管してもらいます。運用会社(ファンド)は、集めたお金をどのように投資するのか考え、お金を管理している信託銀行に指示します。このことを運用指図といい、運用会社がその権限を持っています。信託銀行は運用会社の指図を受けて、株や債券の売買を行います。

投資信託は、販売・運用・資産の保管などの業務を行う、それぞれ専門の機関が役割を果たすことで成り立つ金融商品です。

各機関の役割について「販売」「運用」「資産の保管」

投資信託は「販売」「運用」「資産の保管」と様々な機関が役割を持って運用しています。

販売会社(証券会社、銀行など) の役割

投資家ごとの口座を管理し、投資信託の販売や換金、分配金・償還金の支払いなどを行います。また、投資家が資産運用する際の質問に答えたり、相談にのったりもします。

いわば、投資家と投資信託をつなぐ「窓口」だと言えます。

投資信託運用会社の役割

投資信託を作り(設定)、投資家から集めた資金(信託財産)運用します。

運用会社では、経済・金融情勢などに関するさまざまなデータを収集・分析し、専門家がノウハウを駆使しながら、信託財産であるをどの資産にどうやって投資するのかを考え、信託銀行に対して運用を指図します。投資信託を作り・運用する運用会社は、投資信託において最も重要な役割を果たしているといえるでしょう。

運用会社は投資信託の法律上、「委託者」と呼ばれます。

信託銀行の役割

投資家から集めた資産を大切に保管・管理します。

信託銀行は運用会社からの運用の指図に従って、株式や債券などの売買や管理を行います。なお信託銀行では、投資家から集めた信託財産を自社の財産とは区別して保管・管理(分別管理)していて、いわば投資信託の金庫番のような役割を果たしているといえるでしょう。

信託銀行は投資信託の法律上、「受託者」と呼ばれます。

投資信託の安全性について

投資信託は、販売会社・運用会社・信託銀行といった各機関がそれぞれの役割を果たすことで、成り立つ金融商品です。

もしも各機関が破綻したらどうなっちゃうんだろう(><)

結論から言えば、投資信託の仕組み上、仮に投資信託にたずさわる各機関が破綻したとしても、投資家が預けたお金は、投資額にかかわらず制度的に守られるようになっています。各機関が仮に破綻してしまった場合について、ご説明いたします。

販売会社が破綻した場合

販売会社は投資信託の取引をする際に窓口となり、投資家とお金のやりとりを行います。

お金は販売会社を経由して、信託銀行が信託財産として管理しています。したがって、販売会社が破綻したとしても、信託財産に影響はありません。保有していた投資信託は、別の販売会社に移管され、移管先の販売会社で引き続き取引することが可能です。

運用会社が破綻した場合

運用会社は運用指図を行うだけで、信託財産の保管や管理は行っていません。

運用会社が破綻したとしても、信託財産は運用会社とは別の、信託銀行に保管されているので、信託財産に直接的な影響はありません。運用していた投資信託は、他の運用会社に運用が引き継がれるか、繰上償還されることになります。

信託銀行が破綻した場合

投資信託の信託財産は信託銀行が管理していますが、信託財産は信託銀行自身の財産とは区分して管理(分別管理)することが法律で義務づけられています。

したがって、信託銀行が破綻したとしても、信託財産に影響はありません。投資信託は、破綻時の基準価格で解約されるか、もしくは他の信託銀行に信託財産が移管されれば、投資家はそのまま投資信託を保有することができます。

投資信託のメリット

投資信託のメリットを4つお伝えします。

- 少額から投資が可能

- さまざまな商品に分散投資が可能

- 専門家にお任せ

- 高い透明性あり

少額から投資が可能

通常、株式投資や債券投資には、ある程度まとまった資金が必要になります。しかし投資信託であれば、100円から手軽に始めることができます。少額であれば余剰資金があまりない方でもスタートすることができます。

さまざまな商品に分散投資が可能

投資の基本は、資産をいくつかの商品に分けてリスクを分散させる「分散投資」。

個人の投資家が、個別に株を分散投資しようとすると多くの資金が必要となります。投資信託は小口のお金を集めてひとつの大きな資金として運用するので、さまざまな資産に分散投資を行いリスクを軽減することが可能になります。おかずを単品で買うのではなくお弁当パックを買うようなイメージになります。

専門家にお任せ

株式や債券などの投資に必要な知識や手法を、【投資初心者】の方が個人で身につけるの難しですし時間がかかります。

投資信託は、経済・金融などに関する知識を身につけた専門家(ファンド)が、投資家に代わって運用します。また、個人では買えない・買いにくい海外の株式や債券、特殊な金融商品への投資も可能です。

高い透明性あり

原則として毎日、取引価格である基準価格が公表されており、資産価値や値動きが分かりやすい金融商品です。また、決算ごとに監査法人などによる監査を受けているため、非常に透明性が高いといえるでしょう。

投資信託のデメリットとは

投資信託のデメリットを4つお伝えします。

- 手数料がかかる

- 商品が多く選定が難しい

- 元本を下回る可能性あり

- 短期で稼ぐことには向いてない

手数料がかかる

投資信託はファンドマネージャーに運用してもらう手間がかかるため、自分で運用するよりも手数料は高くなります。

必要な手数料としては以下の3つがあります。

- 購入時手数料

→投資信託を買う際にかかる費用 - 信託報酬

→投資信託の保有中にかかる手数料 - 信託財産留保額

→投資信託の解約にかかる手数料

しかし全体で見れば年率0.1~1.0%程度であることがほとんどであり、自分で管理する手間を考えれば大きな負担にはならないと言えるでしょう。

最近は販売時や解約時の手数料が無料の投資信託も増えてます!

商品が多く選定が難しい

投資信託はとても多くの商品があり選定が難しいです。

12月末の公募投信本数は5923本あるので、この中から商品を選ぶ必要があります。証券会社や銀行がランキングに選定した上位の投資信託は、必ずしも良い投資信託とは限りません。手数料が高い商品を売るために、ランキングの上位にしている可能性もあるからです。

元本を下回る可能性あり

投資信託は資産を増やせる一方、運用が失敗すれば元手となるお金(元本)を下回る可能性もあります。

元本を下回る可能性があるのは下記のケースになります。

- 組み入れていた銘柄の株価が下落

- 組み入れていた銘柄の発行元の倒産

- 投資している地域の経済情勢が悪化

損失を不安に感じる人も多いはずですが、長期で投資を続けていくと投資信託に限らず投資をしていれば元本を下回る可能性はあります。

投資信託は毎月積み立てることで「時間分散」によるリスク軽減が期待されるため、長い目で見れば資産が増える確率は高いといえます。

短期で稼ぐことには向いてない

多くの投資信託は、数十年単位といった中・長期的な投資を目的として運用を進めています。

そのため「数日や数ヶ月の短期間で大きな利益を出したい」と考える人には、相性が合わない投資手法と言えるでしょう。投資に対して短期間で大儲けできる印象を持つ人もいますが、そのような投資はハイリスクなため、初心者が参入しても損失を出す可能性が高いです。

投資信託の手数料、税金について

ここでは、投資家が投資信託の取引を行う際に、どのようなコストを負担するのかをみていきます。

投資信託を購入する際、投資家は販売会社に「購入時手数料」を支払います。

加えて、運用期間中は信託財産から間接的に「運用管理費用(信託報酬)」が差し引かれます。これは運用管理にかかる費用などをまかなうもので、運用会社・販売会社・信託銀行の3者で配分されます。さらに信託財産からは、「監査報酬」「売買委託手数料」などの費用が差し引かれます。

また、換金時に「信託財産保留額」がかかるファンドもあります。

投資信託を取引する際に、どのような費用を投資家が負担するかについては、目論見書などで確認することができます。投資家が投資信託を取引する上で、いくらコストが発生するのか知ることは、とても重要なことなのでしっかりと確認が必要です。

投資信託の費用の一覧

| 時期 | 購入時 |

|---|---|

| 支払い方法(直接・間接) | 直接支払います。 |

| 費用の内容 | 購入時に販売会社に支払う費用。申込価額の数%をその費用として支払います(まれに換金時に支払うこともあります)。 ファンドや販売会社によってはこの費用がない場合もあります (ノーロード) 。 |

| 時期 | 保有時 |

|---|---|

| 支払い方法(直接・間接) | 投資信託の信託財産から間接的に支払われます。 |

| 費用の内容 | 投資信託を保有している間、投資信託の保有額に応じて日々支払う費用。 年率でいくら支払うのか、目論見書などに記載されています。 |

| 時期 | 保有時 |

|---|---|

| 支払い方法(直接・間接) | 投資信託の信託財産から間接的に支払われます。 |

| 費用の内容 | 投資信託は原則決算ごとに、監査法人などから監査を受ける必要があり、その監査に要する費用。 |

| 時期 | 株式などの売買時 |

|---|---|

| 支払い方法(直接・間接) | 投資信託の信託財産から間接的に支払われます。 |

| 費用の内容 | 投資信託が投資する株式などを売買する際に発生する費用。発生の都度、間接的に徴収されます。 運用の結果発生する費用ですので、事前にいくらかかるのか示すことはできません。 |

| 時期 | 換金時 |

|---|---|

| 支払い方法(直接・間接) | 直接支払います。 |

| 費用の内容 | 投資信託を購入または解約する際、手数料とは別に徴収される費用。販売会社が受け取るのではなく信託財産に留保される。 投資信託によって差し引かれるものと差し引かれないものがある。 |

投資信託を購入する際のポイント

一般的に金融商品は、「安全性」「流動性」「収益性」という要素を備えています。

すべての要素が優れている金融商品はなく、「収益性」の高い商品は「安全性」が低かったり、逆に「安全性」「流動性」が高い商品は「収益性」が低かったりします。

金融商品を知るための3つのポイントを押さえましょう。

- 安全性……預けたお金が目減りしたり、予想外の損をする可能性はないか

- 流動性……必要な時に、換金できるか

- 収益性……どのくらいの収益が見込めるのか

投資信託をはじめとする金融商品を選ぶ際には、これらの特性を見極めた上で、目的に応じて使い分けたり、組み合わせるという考え方が大切です。

運用資金は余剰資金で行いましょう

投資で一番難しいのは継続するということです。

長期で株式市場に参加し続けるということは簡単なようで実はとても難しいということです。投資を行う際は余剰資金で行うことが大事なポイントになります。ご自身のリスク許容度を超えて投資をした場合、万が一急にお金が必要になった場合、保有している株式を売却しなければいけなくなる可能性もあります。その時に市場が右肩あがりで成長していればいいのですが、仮に暴落局面だったとすると一気に資産を失ってしまう為です。

投資を行う目的は人それぞれですので、なぜ投資をしたいのか、そしてどのくらいの間運用できどの程度のリスクが取れるのか、整理するといいでしょう。

目論見書を確認しましょう

運用資金の性格が確認できたら、それに合った投資信託を選ぶために、目論見書をしっかり確認しましょう。

- 流動性はあるのか

- 安全性・資産性のバランスは取れているか

流動性はあるのか

すぐに使う可能性のある資金であれば、「流動性」のある金融商品を選びましょう。投資信託の場合、MRFやMMFのように即日換金できるものもありますが、通常は代金の受け取りまで4~5営業日かかります。また、一定期間換金できない「クローズド機関」といった制約つきの商品もありますので、確認が必要です。

安全性・資産性のバランスは取れているか

安全性と収益性のバランスはどう取りますか?投資信託は、国内の公社債中心に運用するものもあれば、デリバティブなどを使って積極的に運用するものまで、さまざまな種類があります。投資信託が、どのような資産に対して投資を行い、安全性と収益性のバランスがどうなっているのか、目論見書や運用報告書などで確認しましょう。

購入方法について

投資信託の購入方法についてご説明します。

どこで購入すればいいの

証券会社、銀行、保険会社、信用金庫、郵便局などの販売会社で購入できます。

運用会社によっては自社が運用する投資信託を直接販売することもあります。まだ口座の開設をされていない方は手数料が安いネット證券会社をオススメします。

\投資を始めるならSBI証券がオススメ/

国内株式は1日100万円まで手数料無料、S&P500連動の投資信託やETFも買付手数料無料!

・国内株式個人取引シェアNo.1の最大手の会社になります。

投資信託よくあるQ &Aをズバッとお答え

- 投資信託はどのような種類がありますか?

-

投資信託は、運用の対象によって、5つに区分けすることが出来ます。

・追加購入が可能か

・投資対象の地域はどこか

・投資対象の資産はなにか

・独立した投資信託の区分

・インデックス型かアクティブ型か

- インデックスファンド、アクティブファンドとは何ですか。

-

「インデックスファンド」とは特定の指数(インデックス)と運用の成果を連動させ、特定の株価指数に連動した値動きを目指す投資方法です。

指数と同じような値動きとなる投資信託のことで、「日経平均株価」や「TOPIX(東証株価指数)」「ダウ工業株30種平均(NYダウ)」などの指標を目安としています。

一方、「アクティブファンド」とは、運用会社が独自に銘柄選択や投資判断などを行い、TOPIXなどの指数を大きく上回る投資成果をあげようとする投資信託です。

しかし、運用がうまくいかないと、指数を下回る運用成果しか出ないリスクがあります。また、アクティブ運用は運用会社独自の銘柄選定や投資対象の精査などを行ったり、短期的な売買を繰り返したりするため、インデックスファンドよりも運用管理費用(信託報酬)などの投資コストがかかります。

アクティブ運用は基本的にはインデックス運用よりもコストが高い為(手数料等)、全体で見るとインデックス投資には勝てない傾向があり約7割のアクティブファンドは平均以下の運用だったそうです(><)

- いつからはじめればいいですか

-

結論からお伝えするとはやければ早い方がいいです♬

どの期間で運用するか、最終的にどの程度の資産を必要としているかによっても変わりますが、早ければ早い程時間のメリットを受けることができます。

できるだけ早く毎月少額からでもいいので投資をスタートすることで、目標の資産をよりはやく達成できる可能性があがります!

- どの銘柄を購入すればいいの

-

インデックスファンドで信託報酬手数料(0.2%以下)が安いものがオススメです。

下記の記事で銘柄の紹介をしているのでご参考にしてみてください。

合わせて読みたい目指せFIRE!サラリーマン投資家で…

【初心者の方にオススメ】失敗しないインデックス投資銘柄の選び方 〜王道の投資信託銘柄3選をご紹介〜 |… インデックス投資を始めたいけど商品が多すぎてどの商品を買ったらいいのかわからないなぁ。。。 本日はオススメの投資信託3選をご紹介いたします! このブログでは【投資…

【初心者の方にオススメ】失敗しないインデックス投資銘柄の選び方 〜王道の投資信託銘柄3選をご紹介〜 |… インデックス投資を始めたいけど商品が多すぎてどの商品を買ったらいいのかわからないなぁ。。。 本日はオススメの投資信託3選をご紹介いたします! このブログでは【投資… - 投資にどのくらいの資産をまわせてばいいですか。

-

余剰資金で無理のない範囲でおこないましょう。

余剰資金とは

- 万一のケガや病気などで収入が途絶えてしまう緊急時に備えて、生活費の3~6ヵ月分の「生活防衛資金」を確保しましょう。

- 日々の生活費や使い道が決まっている資金を貯蓄として別に分けておきます。

まとめ 投資信託は初心者の方にオススメの投資方法!

今回は投資信託についてお伝えさせていただきました。

投資初心者の方でも少額(100円)からでも投資できる商品になりますし、NISAでも購入が可能になります。まずは投資信託とはどういうものなのかをイメージしていただき、無理のない範囲で継続して続けてみる事をオススメします♬最初は小さな金額ですが5年、10年と続けていくと将来大きな資産になってくれているハズです!

ぜひ最初の一歩を踏み出してみてはいかがでしょうか(^^)/

コメント