最近よく聞くワンルーム投資って本当に儲かるんだろうか?

今回はワンルーム投資についてメリット・デメリットを解説したいと思います。

今回は最近テレビでもよく耳にするようになったワンルーム投資について解説したいと思います。

結論からお伝えすると新築ワンルームマンション投資は手を出してはいけません!

新築のワンルームマンションは利回りが低すぎる為、不動産会社と融資をする金融機関だけが得をします。

投資をするなら中古で利回りの高いワンルームマンションを選択してください。

実際に一括請求サイトを通じていくつかの会社とのやり取りもしてますのでその内容もお伝えしたいと思います。

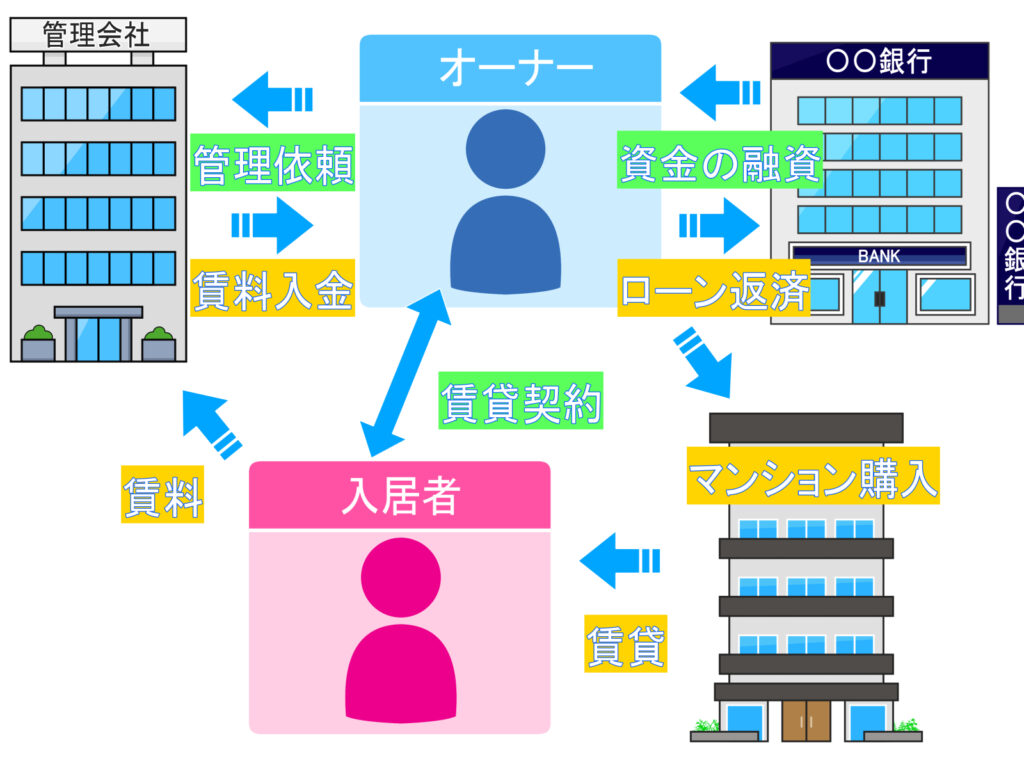

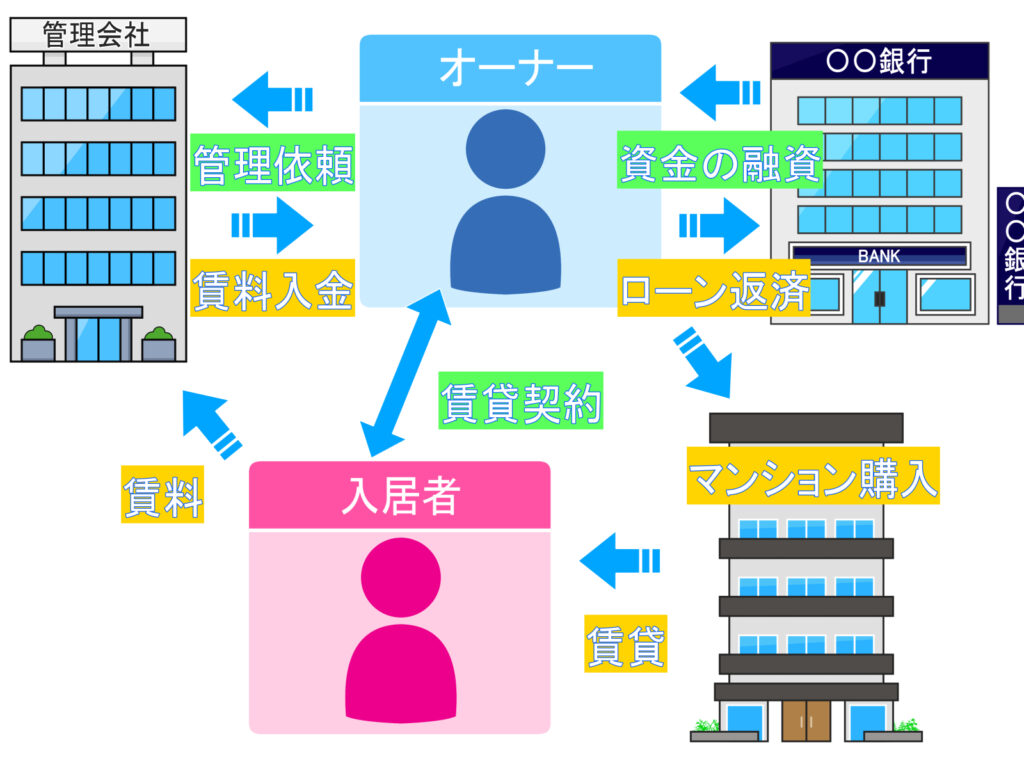

ワンルームマンション投資とは?

マンションの1部屋を購入し、第三者(入居者)に貸し出して、入居者から毎月の家賃収入を得る投資方法です。

ワンルームマンション投資は銀行からフルローンでお金を借りて購入する場合が多いです。

そのため、入居者から得た家賃収入から月々の銀行への返済額を差し引いた額が利益ということになります。

ただしほとんどの場合が毎月手出しが必要になります。要は毎月の手取りがマイナスになるということです。

家賃収入の他にも、物件を売却する際に物件購入時よりも高値で売ることができれば、その差分利益を得ることができます。

ワンルームマンション投資のメリットとは

ワンルームマンションのメリットについてお伝えします。

- 初期費用が小さくても始められる

- 回転率が高い

- リフォーム費用が小さい

初期費用が小さくても始められる

ワンルームマンション投資は不動産投資ローンを組むことが可能なため、属性が高い方や収益性の高い物件であることが認められれば、初期費用数十万円からスタートすることも可能です。

「不動産投資会社」と提携している金融機関を紹介してもらうことで、不動産投資ローンも組みやすくなり、自己資金を抑えて不動産投資に参入することも可能でしょう。

「金融機関から融資が降りる」という理由だけで、投資用物件を購入するのではなく、しっかりシミュレーションして物件の収支を計算して購入しましょう。

回転率が高い

ワンルームマンションタイプの物件は賃借人の入れ替わりが激しく、回転率を高くして不動産投資が可能でしょう。

入居者が退去後も、単身赴任の若者や学生などをターゲットにして入居者を募集できるため、空室後も入居者が見つかりやすいのが魅力です。

そのため、不動産投資初心者であれば信頼ができるような不動産管理会社を探したり、不動産投資会社と相談することが必要でしょう。

リフォーム費用が小さい

ワンルームマンション投資とは?メリット・デメリットを【投資初心者】の方向けに徹底解説!

「回転率」が高い不動産物件のため、リフォームや原状回復が簡単にできることは大きなメリット。工期も短く済むため、すぐに入居者に住んでもらうことが可能です。

ワンルームマンション投資のデメリットとは

ワンルームマンション投資のデメリットについてお伝え致します。

- 空室リスクが高い

- 家賃下落リスクがある

- 価格変動リスクがある

空室リスクが高い

ワンルームマンション投資では、区分マンションの1室を購入して運用するため、入居率が0%もしくは100%となってしまいます。

そのため、空室時には家賃収入が一切なくなってしまうため、「不動産投資ローン」や「管理費用」だけが取られてしまいます。

総務省の「空き家数及び空き家率の推移」によると、全国の空き家率は年々上昇傾向にあり、2018年には過去最高の数値13.6%となりました。

家賃下落リスクがある

ワンルームマンションには「家賃下落リスク」もあり、マンション自体の築年数の経過・住宅設備の老朽化に伴って家賃の下落が起きてしまうことは予想しておきましょう。

家賃下落リスクを抑えるためにも「サブリース」を検討する方も多いですが、サブリースは家賃下落リスクを保証する契約ではないので注意が必要です。

サブリースの「メリット」や「安心感」だけを投資家にアピールしてサブリース契約を取る不動産管理会社も少なくありません。

サブリースを利用する場合には、国土交通省の「賃貸住宅管理業登録の申請」を実施している業者を選定したり、「イエカレ」などの不動産管理会社一括比較サイトを利用しましょう。

価格変動リスクがある

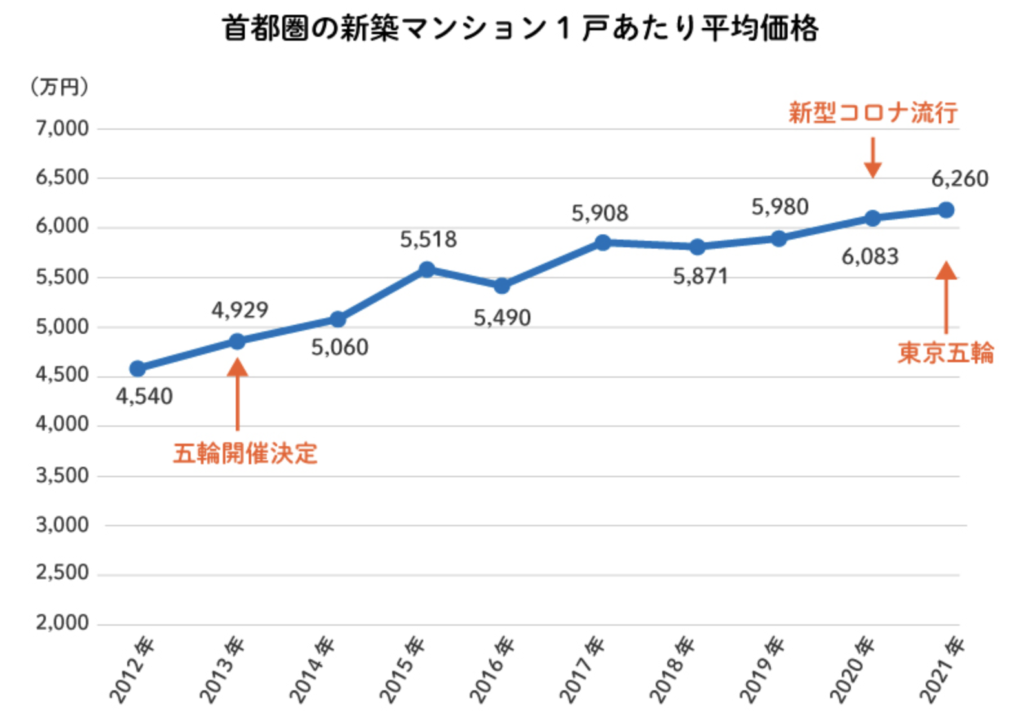

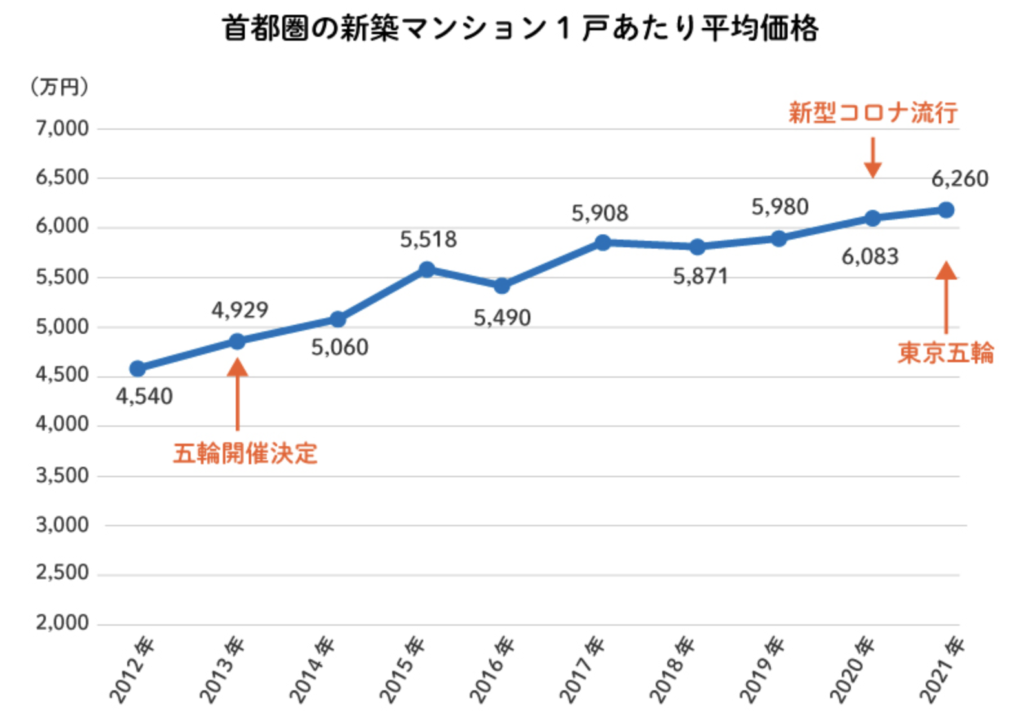

ワンルームマンション投資にも物件価格の変動リスクがあることも押さえておきましょう。

株式投資と比べて価格変動は緩やかですが、需要や経済状況によって変動が起こり得ます。

参照:マンション市場動向(不動産経済研究所)

中古マンションの価格帯は緩やかに上昇していることがわかり、ワンルームマンションにおいても売却価格が変動することがわかるでしょう。実際には、購入時の物件価格よりも売却時の価格が高くなることは難しいです。

そのため、収支シミュレーションをもとに最適な売却タイミングを見計らうことが大切です。

新築ワンルームマンション投資をオススメしない5つの理由とは

ここでは私が新築ワンルームマンション投資をオススメしない理由を実際の業者とのやりとりも踏まえてお伝え致します。

- 空室で家賃収入ゼロになりやすい

- 家賃保証の内容が想定と違う

- 収支が赤字の重大さに気づきにくい

- 保険代わりにはならない

- 節税効果が小さい

空室で家賃収入ゼロになりやすい

ワンルームマンション投資はその名の通り、マンションの1室を購入し、その部屋を貸し出して家賃収入を得ます。

しかし、万が一その部屋になかなか次に住んでくれる人が見つからなかった場合、家賃収入はゼロになります。家賃収入がゼロでも不動産会社への管理費用や銀行へのローン返済はなくなりませんので、家賃収入でまかなっていた支出を全て自身で支払わなければならなくなります。

家賃保証の内容が想定と違う

上記のような空室リスクに備えて家賃保証(サブリース)をつけている不動産業者もあります。

確かに、家賃保証があれば安心ではあるのですが、注意すべきはその保証内容にどれだけの信ぴょう性があるかという事です。契約の際わざとオーナーに分かりづらいように表記して家賃保証付の契約をし、実際に保証が必要になると保証期間が当初より短くなっていたり、保証金額が低くなっていたりするケースがあります。

このようなケースは保証内容に注意をして契約をすれば防ぐことができますが、最も恐ろしいのは、家賃保証をすると言っていた会社が倒産することです。

記憶に新しいかぼちゃの馬車問題では、上記のように家賃保証をするはずだった会社が倒産したことで家賃保証を受けられなくなったオーナーが、月々のローン返済を自身でまかないきれず自己破産をするような事態を引き起こしました。

ワンルームマンション投資では1部屋の家賃収入が減ることの収支への影響が特に大きいため、保証内容の確認と管理会社選びは慎重に行いましょう。

収支が赤字の重大さに気づきにくい

好立地のワンルームマンション投資は収益性が低く、ほとんどの場合が赤字でのスタートになります。

実際に複数者から話を聞きましたが全ての会社で毎月マイナスの支出がありました。

ワンルームマンション投資の収益性の低さを心配する客へのセールストークとして、

- 都心等の好立地だと長期的な賃貸需要が見込めるから収益性が低くても長い目で見れば安心

- 月々の収支が多少赤字でも将来保険代わりになるので、保険料を払っていると思えばいい

- 月々の収支が多少赤字でも赤字減価償却による税還付があるのでトータルで見ればプラスになる

といった内容が多く使われますが、これらを鵜のみにするのは間違いです。

以下でその理由を説明します。

・都心等の好立地だと長期的な賃貸需要が見込めるから収益性が低くても長い目で見れば安心

賃貸需要があって空室リスクを抑えることができたとしても、購入時に既に収益性が低く、収支がトントンもしくは赤字であれば本末転倒です。

家賃は経年により必ず下落します。購入時点で収支がトントンもしくは赤字だとしたら、今後の収支は悪化する一方です。新築ワンルームマンションだと状況は更に最悪です。平均すると新築から10年間で、ピーク時から20%近くも家賃が下がっています。購入当時は新築プレミアムが加味された家賃帯ですが、ひとたび退居が出れば高確率で家賃は下がるでしょう。

購入当初からすでに収益性が低いのに、それよりも20%家賃が下がると考えるとゾッとします。

・月々の収支が多少赤字でも将来保険替わりになるので、保険料を払っていると思えばいい

賃貸経営において月々の収支が赤字というのは、賃貸経営そのものがうまくいってないということです。

自身で赤字をまかなえているからいいという問題ではないのです。このような状況が続くと、投資戦略のため新しく物件を購入したくなっても金融機関から融資が受けられなくなってしまいます。

そもそもワンルームマンション投資は保険代わりとして十分でないですし、保険と投資は切り分けて考えるべきです。

・月々の収支が多少赤字でも減価償却による税還付があるのでトータルで見れば収支プラスになる

ワンルームマンションは減価償却期間が長く、年間の減価償却費が少額になるため、節税効果はそれほどありません。

年収900万円以下の場合、ほとんど節税効果は期待できません。

保険代わりにはならない

ワンルームマンションの収益性の低さは、「保険の代わりになるから」という理由で無視できるものではありません。

- ローンの支払いが終われば家賃が全て収入となり、年金の足しになる(年金保険のイメージ)

- 売却すれば退職金代わりになる(生命保険の満期保険金のイメージ)

という理由から、「多少収益性が低くても(赤字でも)保険代わりだと思えば大丈夫ですよ」と言われることが多いですが、ワンルームマンションを購入すれば保険の全てを賄えるわけではありません。

以下で詳しく説明します。

・ローンの支払いが終われば家賃が全て収入となり、年金の足しになる(年金保険のイメージ)

まず、自身で物件の管理をする場合を除き、多くの場合は物件の管理会社に管理費用を支払う必要があります。

ワンルームマンションの場合は修繕積立金がかかりますので家賃が全て収入となるわけではありません。

他にも、入退去があればその都度原状回復費用や入居付けに必要な広告料を支払わなければなりません。

また、物件購入のために35年ローンを組んでいたとすると、そのローンが払い終わるころには築35年以上になっていますので、物件にも傷みがでてきて突発的な修繕も増加するでしょうし、家賃収入だけでは賄いきれない大規模修繕が発生する可能性も捨て切れません。

・売却すれば退職金代わりになる(生命保険の満期保険金のイメージ)

確かにローン完済した物件を売れれば、手元にお金が残ります。しかし、35年ローンを組んでいたとすると、物件の築年数は35年以上になっており、市場価値はかなり下がっているでしょう。

手元にお金が残れば利益に見えがちですが、ローン完済までの間に発生してきた月々の赤字や入居、退去による一時的な費用の発生を考慮すると、一概に退職金代わりになるとは言い難いです。

月々の収支が多少赤字でも保険料を払っていると思えばいいというセールストークに違和感を抱くはずです。ワンルームマンション購入のためには数千万円の借入と突発的な修繕費用等が発生するリスクを背負わなければなりません。

月々の保険料と同じくらいの赤字がでるのであれば、毎月1万円~2万円を支払って数十年後に安定して保険金をもらえる保険の方がよっぽど安心ではないでしょうか。

節税効果が小さい

結論からお伝えすると、ワンルームマンションに節税効果を期待できません。

また、年収が900万円以下の人はより節税効果が薄れます。不動産投資で高い節税効果を実現するためには、

- 減価償却期間が短く、減価償却費が大幅にとれる物件を購入すること

- 所得税率が高い人が購入すること

という条件が必須となるからです。

ワンルームマンションはRC造であるために減価償却期間が長く、毎年受けられる税還付はよくても10万円ほどでしょう。

もしあなたが区分マンションで節税ができるという旨の提案を受けていて、受け取った収益シミュレーションの作成上で比較的大きく会計上赤字をとれているとすれば、雑費を費用計上している可能性があるので要注意です。

雑費の費用計上は不動産投資特有のメリットではない(なんらかの事業を開始して開業届を出していれば誰でもできる)ので、物件の収益シミュレーションにおいて考慮すべきではありません。

また、不動産投資における雑費の費用計上額として妥当なのは物件価格の2%程度と言われており、区分マンションにおいては専有部分が小さいため、より費用計上の認められる範囲が狭まります。

そのため、雑費の費用計上をしすぎると、税務調査が入った場合に追徴課税を受ける可能性もあります。雑費とは雑費とは、少額で他のどの勘定科目にもあてはまらない経費のことを指します。

なんらかの事業を開始して税務署に開業届を出すと、その事業に関する交通費や通信費、交際費などを雑費として経費計上できる場合があります。

また、不動産投資による節税は、減価償却期間中の所得税・住民税率と譲渡税率の差を利用して実現するものですので、所得税・住民税率が譲渡税率より高い人でないとほとんど意味がありません。

まとめ 新築ワンルームマンション投資だけは手を出してはいけません!

結論をお伝えするとワンルームマンション投資には手を出してはいけません。

ワンルームマンション投資は比較的属性の弱い方でも、銀行からフルローンの融資を受けることができるので取り組みが可能です。

ですが結果的に儲かるのは不動産会社と金融機関だけになるケースがほとんどです。特に新築のワンルームマンション投資は絶対に儲かりません!もし本当に儲かるのであれば営業は人に紹介せずに自分で投資しているはずです。🤗

実際に営業を受けた方にそんなにいい物件ならご自身で購入しないのですか?と聞くとすでに物件を所有しており融資が組めないんですと回答がありました。つまり販売している新築ワンルームマンションに資産価値がない為融資がおりないということです。

投資用の不動産は住宅ローンとは違いアパートローンでの融資になる為、物件の評価に対して融資を実行します。融資が実行できないということはその不動産に価値がないと言っていることとイコールになります。

銀行から借金をして負債を抱える必要は全くないです。

ワンルームマンション投資を検討されている方はくれぐれもご注意ください。

コメント