不動産投資のリクスってどういったものがあるんだろう?

今回は不動産投資で失敗しない為のリスクとその対策について解説いたします!

投資を始めようと検討している方の中で、不動産投資にチャレンジしてみたい!というかたも多いのではないでしょうか。

不動産投資は、優良な物件をしっかりと運用ができれば多くのメリットをもたらしてくれます🤗

- 所得税や相続税等の節税対策に役立つ

- 家賃収入を得られる

- 団体生命保険に加入すれば生命保険代わりにもなる

大手不動産投資ポータルサイト楽待では、2017年の会員数10万人から3年間で2020年の会員数が2倍の20万人となっており、不動産投資に興味がある、開始したいという人が急増してきていると言えます。

しかし、目先の利益だけにとらわれて安易に物件を購入してしまうと、予想しなかった様々なリスクにより毎月の収支が赤字になってしまったり、最悪の場合はローンが返せなくなり自己破産してしまったりすることも起こりえます。

本記事を読んでいただき不動産投資のリスクを理解した上で、不動産投資をスタートできるように、不動産投資にまつわるリスクとその回避方法についてお伝えします。

不動産投資の8つのリスクとは

不動産投資は、利回りや不動産購入価格以外にもチェックすべきポイントがたくさんあります。

下記が8つのリスクになります。

- 空室リスク

- 家賃下落リスク

- 家賃滞納リスク

- 修繕リスク

- 価格下落リスク

- 金利上昇リスク

- 地震リスク

- 火災リスク

上記リスクとその対策について解説いたします!

不動産投資の空室リスクとは

入居者が見つからず空室が増えたり、空室期間が長く続いたりすると家賃収入が減ってしまいます。

不動産投資は家賃収入から各種費用やローンの返済を行うため、家賃収入が減ってしまうと収支が赤字になります。そうなると自身の収入や貯金等から不動産投資の赤字分を補填しなければいけない状況になります。

空室率が大きくなっていくと、自身の収入や貯金からローンを返済するのも苦しくなり、最悪の場合、自己破産なんてことも。

これでは不動産投資のメリットを享受できているとは言えませんし、むしろ不動産投資をしなければよかったという事態にもなりかねません。

空室リスクへの対策

空室リスクについては下記の対策を取りましょう。

- 賃貸需要の見込める立地にある物件を選ぶ

- 入居付けに強い賃貸管理会社を選ぶ

賃貸需要の見込める立地にある物件を選ぶ

立地は購入後には自分の手では変えることができません。

物件を購入する前に、必ずその物件が賃貸需要の見込める立地にあるか確認しましょう。

立地は二段階に分けて考える必要があります。

- 市区町村単位

- 地域ごとの個別事情を勘案した立地

①市区町村単位

現在も人口が増えている地域を選ぶと良いと言えます。

日本は人口減少が進んでおり、今後は人が減っていく地域と増えていく地域が明確に分かれていくことが予想されます。東京・名古屋・大阪の三大都市と政令指定都市を中心としたエリアは人口が急激に減少する可能性は低いです。

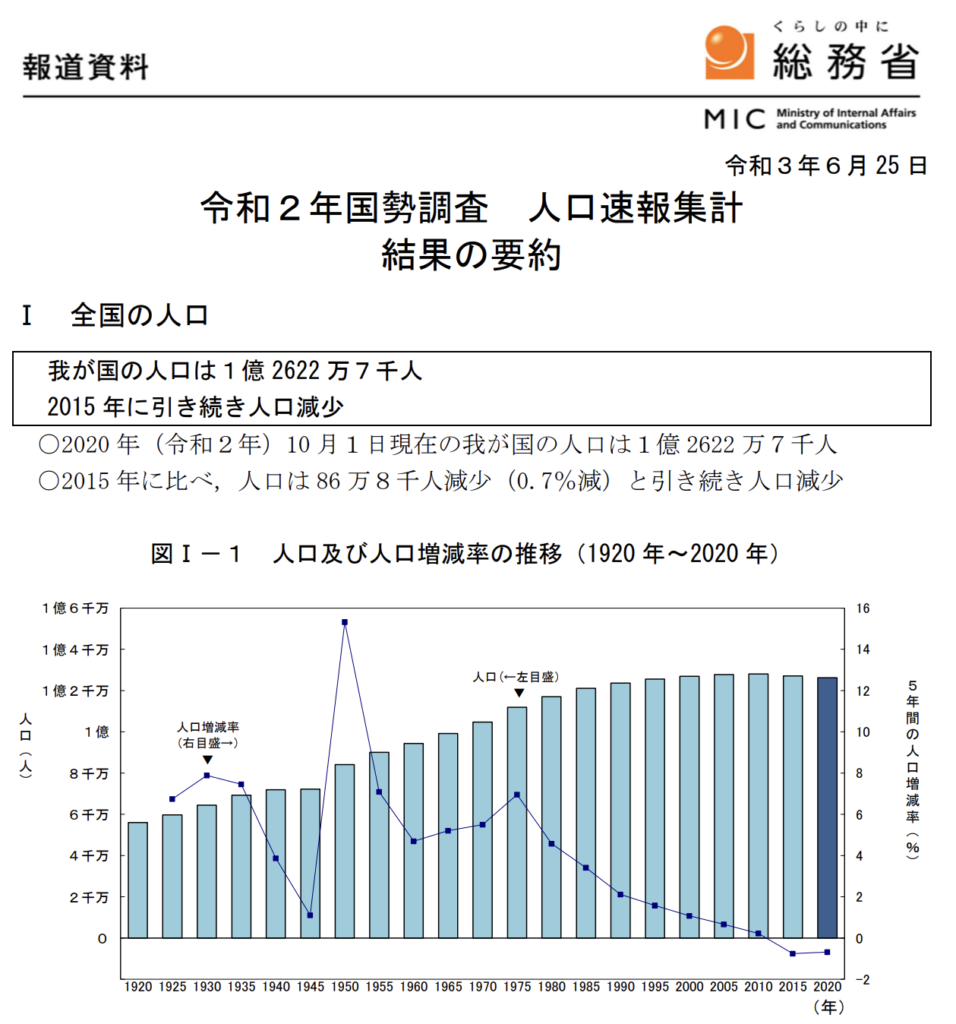

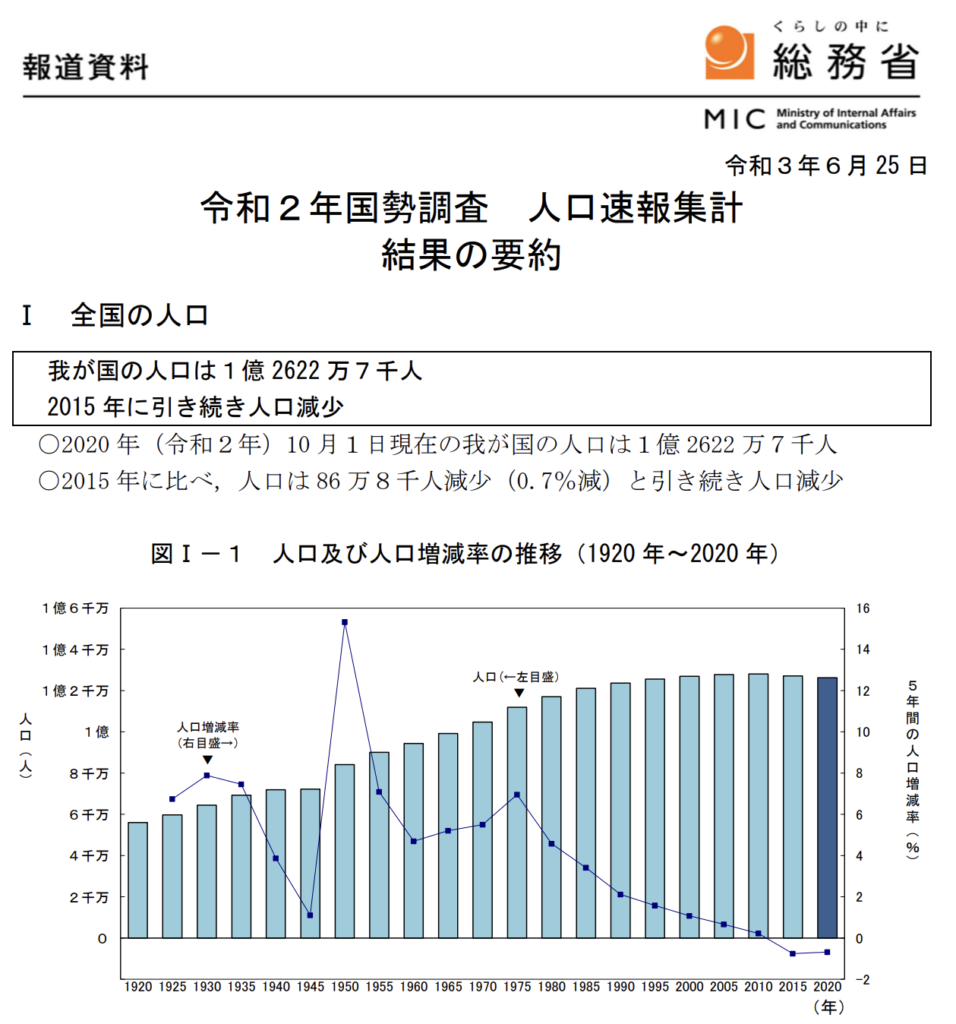

下記に統計法(平成十九年法律第五十三号)の規定に基づき5年ごとに実施されている、日本の人口や世帯の実態を明らかにする国の最も基本的な統計調査の結果の人口増減についてのデータを掲載してます。

エリアは図中の人口増加数の多い市町村から選ぶのが無難でしょう。

② 地域ごとの個別事情を勘案した立地

流動性が高い地域の代表的な選定方法を下記に記載します。

- 最寄り駅の乗降者数は多いか。鉄道各社のHPで物件の最寄り駅と周辺の駅とを比較する。

- 駅から遠い場合、バス便が充実しているか。バス便は15分に1本以上あるところがよい。

- 物件の周囲に大きな工場や学校等の賃貸需要の見込める施設があるか。ただし、施設に依存しすぎると危険。

例えば、さいたま市のどこか?という視点です。人口が減らないエリアでも、細かく見れば良い場所悪い場所の差があります。例えば、大学があって学生の賃貸需要は見込めるけれど、逆に言うと学生以外の賃貸需要は期待できないなどです。不動産は個別性が非常に強いものなので、人口が減らないエリアの中でも入居者が常に見込めるような流動性が高い地域にある物件を選びましょう。

入居付けに強い賃貸管理会社を選ぶ

賃貸管理会社の実績、つまり、「入居率」を確認し、高い入居率を実現している賃貸管理会社を選んでください。

関東の場合、入居率は、都心等好立地の物件を多く取り扱っている管理会社は入居率98%以上(空室率2%以下)を、都心だけでなく郊外も手掛けている場合は入居率95%以上(空室率5%以下)を目安にしましょう。

入居率の良し悪しは地域によって異なりますので、購入予定の物件のエリアの空室率を下記サイトより確認し、その数値よりも良い入居率を実現している管理会社を選ぶとよいでしょう。

また、賃貸管理会社が入居付けの際に幅広い募集方法を実施しているかどうか(PM型の管理会社かどうか)もポイントとなります。

不動産投資の家賃下落リスク

建物は経年劣化するにつれて家賃が下落していきます。

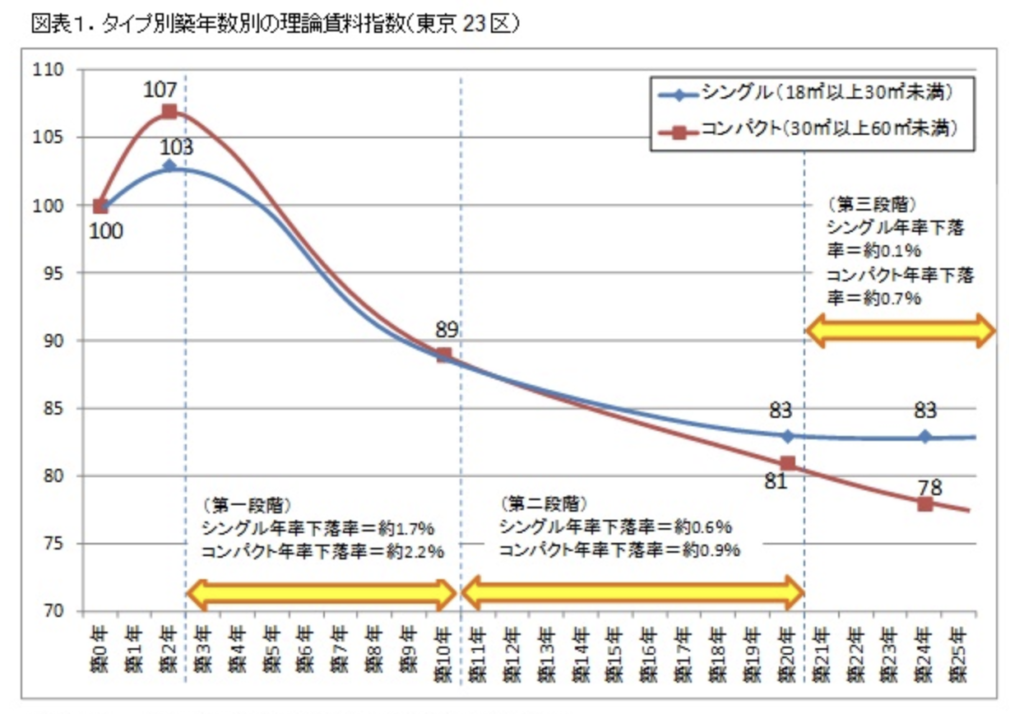

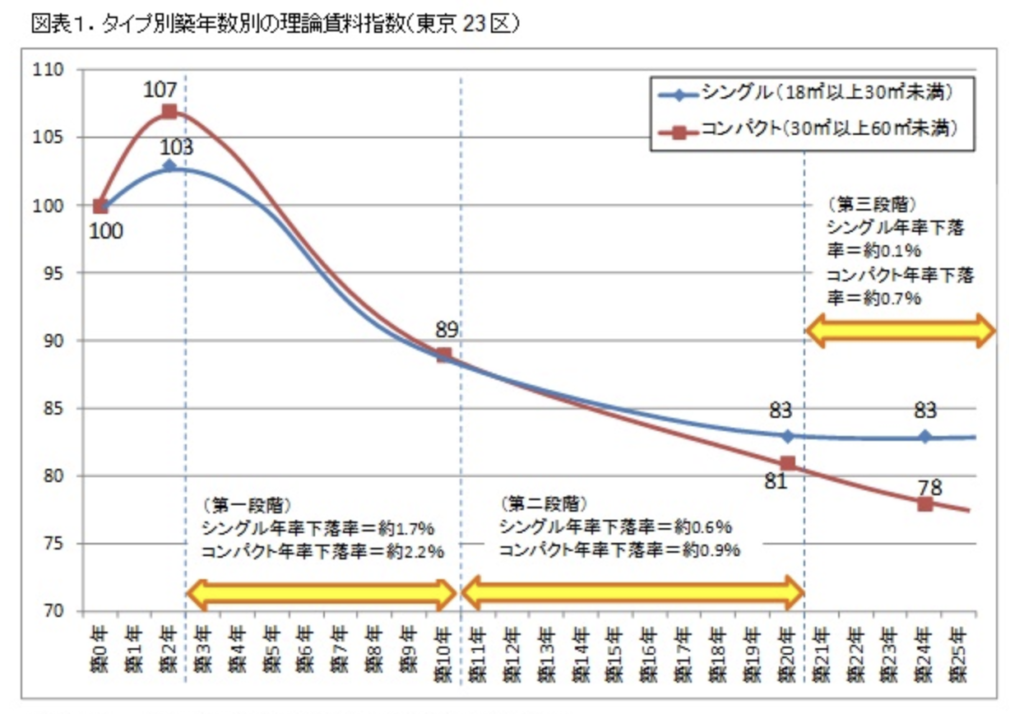

2013年に三井住友トラスト基礎研究所が発表した、「経年劣化が住宅賃料に与える影響とその理由」というレポートで、築浅物件と築古物件における経年劣化の家賃下落のデータが公開されています。下記の図をご覧ください。

上記の図から見て取れるように、新築から10年間で、ピーク時から20%近くも家賃が下がっています。

家賃が下落すると月々の家賃収入が減るだけでなく、利回りが低くなることで物件を売却する際の売却価格にも悪い影響が出てしまいます。

家賃下落リスクへの対策

家賃下落リスクについては下記の対策を取りましょう。

- 中古物件を選ぶ

- 近隣にはない付加価値をつける

中古物件を選ぶ

築20年を過ぎると家賃の下落幅が緩やかになっていることが分かります。家賃下落幅の小さな中古物件を選ぶことで、物件運用の見通しが立てやすくなります。

中でも築20年以上の物件は家賃下落がほぼないので、家賃下落リスクを抑えられる物件としておすすめです。

新築を購入する場合は、買主と価格交渉をしてできるだけ安く(利回りを高く)購入しましょう。価格交渉の際は、家賃の設定が新築プレミアム価格になっていないか(相場より賃料が高すぎないか)調査して、適性賃料に基づいた価格にしてもらうよう依頼するとよいでしょう。

賃料の調査は、対象の物件のあるエリアの仲介業者を訪問してヒアリングするか、WEB上のSUUMOやHOMES等で近隣の物件を賃料帯を確認が必要になります。

近隣にはない付加価値をつける

長期で不動産投資を経営していく中で近隣との差別化も非常に重要なポイントの一つです。

特徴の無い誰をターゲットにしているか不明確な物件は、早ければ新築から5年もすると空室そして家賃の下落へとつながってきます。

また、物件購入後はいかに家賃下落しない部屋づくりをするかが重要となります。周辺の競合物件より設備を新しくしたり、人気の間取りにリノベーションするなどがあげられます。

しかし、ただお金をかけてグレードアップすればいいというものではありませんので、最小限のコストで家賃アップが見込める仕様を賃貸管理会社と相談しましょう。

不動産投資の家賃滞納リスク

満室でも入居者が家賃を滞納してしまえば、その分オーナーの家賃収入は減ってしまいます。

仮に、区分マンション1室で家賃滞納が起こった場合、満室であるにも関わらず家賃収入はゼロになります。家賃をうっかり払い忘れただけならまだマシですが、払う気があってもお金がない場合や、そもそも払う気がない滞納者がいる場合には対応に頭を悩ませることになるでしょう。

立ち退き訴訟を起こすにも3か月以上の滞納実績が一般的には必要で、訴訟を起こして強制退去させることができた場合でも10か月ほどはかかるはずです。

その結果、本来得られるはずだった家賃が回収できないうえに、訴訟費用・強制執行代が30~40万円ほど必要になります。

一人の滞納者を退去させるために合計100万円近くの費用を負担しなければならない場合もあります。

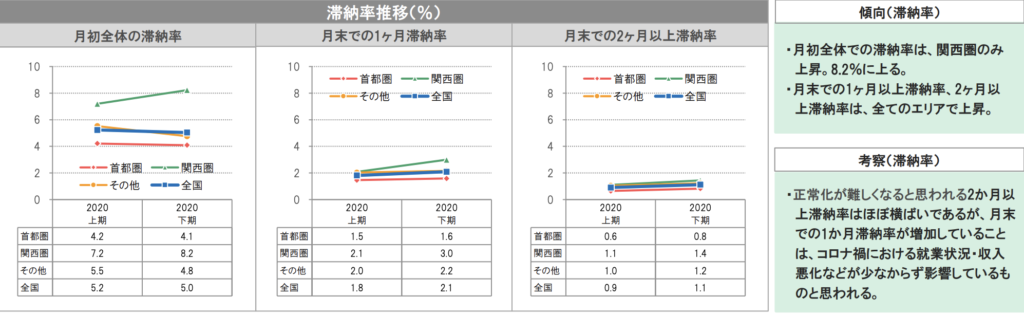

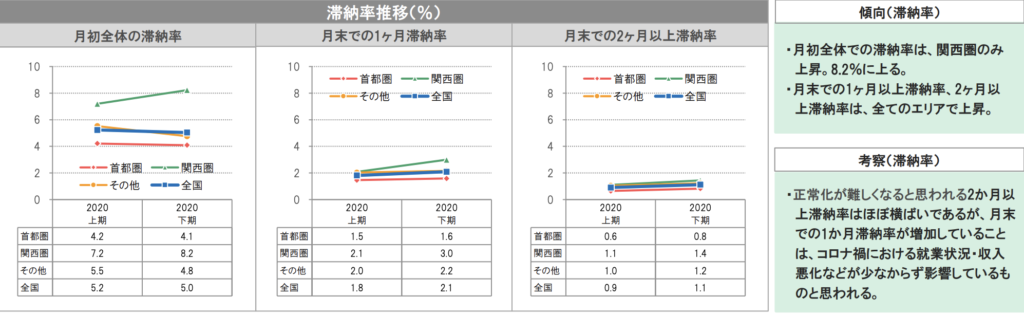

公益財団法人日本賃貸住宅管理協会が出している賃貸住宅市場景況感調査によると、家賃自動引き落とし口座の残高調整ミス等、うっかり滞納した可能性も含めた月初の滞納率は下記の通りです。

- 全国…5.0%

- 首都圏…4.1%

- 関西圏…8.2%

- それ以外…4.8%(2020年下半期)

うっかり滞納した可能性のある月初全体の滞納率(青色)を除くと、継続的な資金不足や意図的な滞納の可能性のある月末での1か月滞納率(赤色)・月末での2か月以上滞納率(赤色)は比較的低くなっているとはいえ、見逃せないリスクです。

家賃滞納リスクへの対策

家賃滞納リスクの対策方法としては、以下の2つが挙げられます。

- 賃貸管理会社に入居時の審査を厳しくしてもらう、自身でも入居を許可するか検討する

- 入居条件として「家賃保証会社への加入」を必須にする

賃貸管理会社に入居時の審査を厳しくしてもらう、自身でも入居を許可するか検討する

家賃滞納しそうな人を入居させないよう、賃貸管理会社に入居前審査の基準を厳格にしてもらいましょう。

また、管理会社から入居申込があった旨の連絡がきた場合は、家賃滞納しそうな人ではないかを自身でも検討し、不安であれば断るという選択も必要です。

下記に入居前審査で見るべき代表的な3つのポイントを記載しますので参考にしてください。

- 入居申込書に嘘はないか

- 支払い能力が低すぎないか

- 転居前の住居の居住期間が不自然に短くないか

入居条件として「家賃保証会社への加入」を必須にする

入居条件として「家賃保証会社への加入」を必須にすることは非常に有効な手段といえます。

家賃保証会社は家賃滞納が生じた場合、オーナーに家賃保証をしてくれます。家賃保証会社を利用する際には、入居者がその手数料を支払いますので、オーナーの負担がないのが魅力です。

また、家賃保証会社は入居者からの家賃の支払いに滞りが生じた際に支払いの立て替えと入居者への取り立てを代行もしてくれます。

家賃保証会社は、大家さんの負担なく、賃貸経営をスムーズにしてくれるパートナーといえるでしょう。

不動産投資の修繕リスク

修繕リスクとは、住宅の劣化により魅力が低下した際、それを回復させるために発生する多額の修繕コストが発生するリスクを指します。

新築でも中古でも、ある程度時間が経てば修繕の必要が出てきます。

- 給水管や排水管の交換

- 外壁や屋根の塗装

- 室内のリフォーム

- エアコンや給湯器の取替

- 入居者の入退去の際のリフォーム

など多くの修繕リスクが存在します。

修繕リスクへの対策

修繕リスクの対策方法としては、以下の2つが挙げられます。

- 修繕費を積み立てておく

- 修繕ノウハウのある賃貸管理会社を選ぶ

修繕費を積み立てておく

目安として賃料収入の3%を修繕に向けて積み立てておくことをおすすめします。こうすることで万が一の場合に備えることが可能です。

修繕ノウハウのある賃貸管理会社を選ぶ

修繕ノウハウのある賃貸管理会社を選ぶことで、長期修繕計画を把握し、状況に応じて費用対効果の高い修繕のアドバイスを行ってくれます。

ノウハウがあるかどうかは、その賃貸管理会社に工事に対応できる部署があるかどうかで判断できるので、賃貸管理会社に直接聞くか、会社HPに工事の専門部署があるかチェックしてください。

不動産投資の価格下落リスク

不動産投資は出口戦略をうまく迎えられて初めてうまくいったといえます。

しかし、不動産価格は人口減少などによる土地価格の下落や不景気、物件での事件や事故、建物の老朽化などによる物件価格の下落等により購入時より価値が落ちてしまう可能性もあります。

不動産価格下落の主な原因は下記になります。

- 土地価格の下落

- 不景気

- 物件での事件や事故

- 建物老朽化による物件価格の下落

土地価格の下落

人口減少などによる土地価格の下落は、価格変動リスクの最たる要因となります。

人口が減少するとその土地に対する需要も減少するため、土地価格が下落します。

また、人口減少以外にも、利便性の悪い場所(駅から遠い・スーパーが遠いなど)も、価格変動リスク(土地価格の下落)の要因となり得ます。

不景気

不景気だと、不動産に回せるお金が全国的に減少するため、地価や住宅価格が下がってしまいます。

実際、過去のバブル崩壊時やリーマンショック時には不景気により物件を買える人が少なくなったことや融資に制限がかかったことにより不動産価格は大幅に下落しました。

物件での事件や事故

人の命が失われるような事件や事故が起きると、入居付けに苦戦したり、家賃を下げざるを得なくなったりと利回りが下がってしまい、不動産価格が下落してしまいます。

建物老朽化による物件価格の下落

時間の経過とともに建物が老朽化すると、物件の価格は必然的に下落していきます。

また、物件の一部が破損などした場合でも、物件価格の下落に至ります。

価格下落リスクへの対策

不動産価格下落リスクの対策方法は以下の4つが挙げられます。

- 土地の人口動態や開発計画などを事前に調べる

- 将来的な景気動向をある程度予測する

- 中古物件の場合、過去に事故や事件がなかったかチェックする

- 定期的な物件の修繕を行う

土地の人口動態や開発計画などを事前に調べる

現在人口が増加傾向にあれば、今後も人口が増加すると予想されるため、価格変動リスクは相対的に小さいと言えます。また、今後街の再開発が予定されている場合には、利便性の高まりに伴って人口が増加する可能性が高いでしょう。

なお人口動態調査は下記サイトで確認しましょう。

街の再開発計画調査は、「〇〇(市区町村名) 再開発(または開発計画)」などと調べることで、土地ごとの開発計画を知ることができます。

将来的な景気動向をある程度予測する

バブル期のように不動産価格が異常に高騰しているタイミングで始めると、今後景気の悪化により不動産価格が暴落するリスクがあります。

価格変動リスクを軽減したい場合には、将来的に好景気となることが予想されるタイミングをある程度予測しましょう。

常日頃から不動産市況を見ていないかぎり不動産価格変動の予測は難しいので、不動産価格の変動予測について知りたい場合は信用できる不動産業者に相談しましょう。

相談する業者を選定する際は、取引実績や業歴、口コミなどから判断するのが無難です。

中古物件の場合、過去に事故や事件がなかったかチェックする

購入後の事故や事件は防ぎようがありませんが、過去にあった事件や事故を把握し、対策を講じることはできます。

周囲に事故や事件が認知されている場合は、すでに不動産価格が下落しているケースが多い為、購入後の価格変動リスクはあまり高くありませんが、今後消費者に事件や事故が知られることで、不動産価格が下落するリスクがあります。

思いもよらない価格変動リスクに対処するためにも、あらかじめ事件や事故の有無は必ず確認しましょう。

確認方法としては、不動産業者に聞く、または「大島てる」という事故物件をまとめているサイトで調べるとよいでしょう。

定期的な物件の修繕を行う

物件の持つ価格変動リスクに対処するには、定期的に物件の修繕や修理を行うことが効果的です。

不動産を購入後、何も手入れしなければ当然老朽化や損壊などがどんどん進み物件の価格は下がっていきますが、修繕リスクの箇所でお伝えしたように、定期的に物件の修繕や修理を行えば、物件価格の下がるスピードや度合いを抑えることが可能です。

不動産投資の金利上昇リスク

不動産投資ローンを組んで投資用物件を購入する場合、金利が上昇すれば支払い額が増え、それに伴い収支も悪化するリスクがあります。

現時点では、日本政府のゼロ金利政策が続いており、空前の超低金利の流れとなっていますが、

これが永遠に続くとは考えにくいので、中長期的に見れば金利上昇は避けられないと思ってよいでしょう。

もし物件購入後に金利が上昇し借入返済額が大きくなると、最悪の場合は毎月の家賃収入より返済金額が大きくなるといった状況に陥ります。

金利上昇リスクへの対策

- 元金均等返済を選択する

- 固定金利を選択する

- 借入期間を短く設定する

元金均等返済を選択する

返済方法を元利均等返済ではなく元金均等返済にし、元金返済を低金利のうちに早期に進め金利上昇の影響を少なくする方法も対策の一つです。

元金均等返済とは

毎月一定の元金(借入金)を返済していく方法です。ただし、初期段階では利息支払いが多く返済開始当初の返済額が最も高くなることがデメリットです。当座のキャッシュフローよりも、早期に借入金を返済してしまいたい方向けの返済方法といえます。

元利均等返済とは

金利に変化がなければ、毎月の返済は同じです。ただし、初期段階では利息支払いが多くなり、元金(借入金)の返済が進みにくいのがデメリットです。初期段階からキャッシュフローを求める方向けの返済方法といえます。

固定金利を選択する

金融機関によりますが、変動金利と比べると金利水準は固定期間によって 0.5 ~ 1.2%程度高くなります。

金利上昇リスクを考えると10 年間固定金利型を選択することが正しいと思えますが、そうとも言い切れません。なぜなら、出口戦略、つまり売却する時期を考える必要があるからです。

固定金利を選択すると、その期間内に一括返済をするとペナルティが発生します。

一般論として、収益物件は5~8年間保有したのちに売却すると、投資効率として一番良い結果が出やすい傾向があります。保有する物件をどのタイミングで売却するのかという出口戦略も考慮に入れ、期間特約の付いた固定金利を選択することが金利変動リスク対策の基本といえるでしょう。

借入期間を短く設定する

金利が上昇しても短期間で返済すればリスクは小さくなるので、借入期間を短くすることで対策できます。

ただし、借入期間を短くすれば月々の返済額は増えるので、収支バランスを考えながら設定しましょう。

不動産投資の地震リスク

大地震が起きた場合、建物が倒壊するリスクを負っています。

地震により建物が倒壊すると、賃料収入が得られないばかりか、建物を復旧するためのコストが発生します。

地震は、いつどこで起きるかまったく予想がつかないため、この地震によるリスクは、日本の、どのエリアに不動産を保有している場合であっても同じレベルであると考えてよいでしょう。

地震リスクへの対策

地震リスクの対策方法は、以下の3つが挙げられます。

- 地震保険へ加入する

- 新耐震基準の物件を選ぶ

- 地盤の強い地域を選ぶ

地震保険へ加入する

地震保険は火災保険に入らないと加入できません。地震・噴火またはこれらにより発生した津波による損害なども地震保険が保証してくれます。

新耐震基準の物件を選ぶ

新耐震基準とは、1981年に作成された耐震基準で、それより前の旧耐震基準と区別されて使われています。

旧耐震基準では震度5に耐えることを想定していましたが、震度6以上の地震も珍しくないため、新耐震では震度6強・7に耐えることを想定して作られました。

新耐震基準に基づいて建造されたマンションは阪神淡路大震災や東日本大震災のときにも倒壊が確認されませんでした。

地盤の強い地域を選ぶ

地震はいつ起きるかわかりませんが、地盤の弱い地域を避けるのは地震リスクを避けるのに役立つでしょう。

地盤の弱い地域は、朝日新聞が2015年に出した、揺れやすい地盤というサイトから確認してください。

火災リスク

建物を焼失することは地震同様、致命的なダメージとなります。

もし、ローンを活用して賃料収入で返済する計画を立てていた場合、ローンを返済することすらできなくなり、借金だけが残ってしまうことになってしまいます。

火災リスクへの対策

火災リスクの対策方法として、火災保険への加入が挙げられます。

火災保険は「住まいの総合保険」と呼ばれる保険であり、あらゆる天災や事故の補償が可能です。

火災保険で補償されるのは大きく分けて「自然災害」と「日常で起こる災害」に分かれます。自然災害は失火による火災や落雷、台風等よる強風による災害、大雨による浸水被害などがあげられます。

ただし、保険契約によって補償される範囲は異なりますので、契約をする前に、災害でどの程度被害を受けたら保険金が支払われるかもしっかりと確認しておく必要があります。

まとめ 不動産投資のリスクを理解し事前にしっかりと対策を行いましょう!

不動産投資は価格が大きい分、リスクが大きいのではないかと思われがちです。

ですがお伝えした通り、不動産投資のリスクはある程度コントロールがききます。株価は自分ではコントロールできないことを考えると、不動産投資の方がリスクが低いと感じるはずです。

このように、不動産投資は正しく取り組みさえすれば、安全に資産を築くことが可能なのです。

不動産投資を行う際はリスクを理解し事前にしっかりと対策を行いましょう🤗

コメント